ДЕЛА БУМАЖНЫЕ

С бумагой в этом году получилось,

видимо, не совсем так, как планировали многие. Импорт опять вырос, но

не настолько существенно, как это произошло в 2004 г. Финский локаут

логично привел к дальнейшему сокращению доли мелованных бумаг и

картонов, импортированных в Россию из этой страны. А вот кризис

внезапно случился на рынке высококачественной газетной бумаги, которую

делают в нашей стране. Интересно, что российские целлюлозно-бумажные

комбинаты с чувством честно выполненного долга сообщают о том, что

российский рынок газетной бумаги вырос, но они продолжают бОльшую

часть своей продукции отгружать на экспорт, хотя «цена на локальном

рынке выше».

Умом нашу страну и промышленность, как известно, не понять. Правда, и

предприятия эти уже не совсем «наши». Видимо, их зарубежных акционеров

намного больше интересует выполнение своих обязательств перед

зарубежными же клиентами. Никакого другого логичного объяснения нет.

А крупнейшие зарубежные издатели предполагают, что в 2006 г. мировые

цены на газетную бумагу вырастут ни много ни мало на 12%. Нашим

объявлено не такое большое повышение, но весь вопрос в том, хватит ли

им нашей бумаги. Количество газетных типографий с новыми рулонными

машинами растет. И потребление ими газетной бумаги - тоже, причем

высокими темпами. Даже по пессимистичным оценкам мощности типографий

выросли за 2004–2005 гг. на 15–20%. А ЦБК и Росстат рапортуют о 2–4%

годового роста объема производства бумаги. Конечно, производственные

мощности - только одна сторона медали. Есть еще вопрос, насколько они

загружены, но у многих новых типографий с загрузкой уже все нормально.

Может быть, пора задуматься о лоббировании не только отмены пошлин на

импортную бумагу, но и о повышении ставок на экспорт нашей бумаги?

РОССИЙСКАЯ МЕЛОВКА?

Вернемся к мелованным бумагам. Слухи о том, что вот-вот начнется

строительство производства в России, появляются постоянно. Даже есть

слух о том, что экс-канцлер Германии звонил нашему президенту с

просьбой посодействовать группе немецких издателей, которые планируют

создать в России свое производство легкомелованной бумаги.

Современная бумагоделательная машина (БДМ) может производить 400 тыс.

т мелованной бумаги в год. Стоимость проекта по строительству новой

бумажной фабрики оценивается в 500 млн долл. У нас пока в соответствии

с таможенной статистикой и оценками финских производителей годовое

потребление листовых мелованных бумаг составляет всего 120 тыс. т.

Растет на 20–25% в год. До 400 тыс. расти придется долго. Есть еще

рулонная легкомелованная бумага, которая используется для печати

журнальной продукции. Годовой объем ее потребления - тоже 120 тыс. т.

Можно предположить, что объемы потребления этой бумаги будут расти

более высокими темпами. Тем не менее, для того, чтобы потребление

вышло на 400 тыс. т, ждать тоже придется долго. Для того, чтобы

эффективно производить и ту, и другую бумаги, придется поставить две

бумагоделательные машины, что существенно увеличит инвестиции в проект.

Правда, есть варианты построения БДМ, которая сможет делать и

легкомелованную, и высококачественную газетную бумагу. Видимо, для

России такая машина сегодня вполне актуальна. По понятным причинам

финским производителям бумаги выгодно, что у нас нет своего

производства при наличии правильных лесов и отсутствии проблем с

профсоюзами. Для них Россия - не самый большой, но весьма

перспективный рынок, и они пока предпочитают создавать здесь

производства по заготовке древесины и производству упаковки, которым

требуются не самые большие инвестиции.

А ЧТО ЖЕ НАШИ?

Слухи о том, что тот или другой российский ЦБК готовит проект создания

производства мелованной бумаги появляются достаточно регулярно. Но

обычно они ничем не заканчиваются. Кроме того, в 2005 г. крупнейшие

российские (в смысле, расположенные на территории нашей страны) ЦБК

стали часто фигурировать в новостях с упоминанием таких слов, как «ФНС»,

«выемка документов», «уклонение от уплаты налогов»...

Если внимательно изучить

очередной рейтинг «600 крупнейших компаний в 2005 г.», который делает

РБК, становится понятно, что после завершения перераспределения

собственности в нефтяной, газовой и металлургической отраслях, крупных

предприятиях оборонного комплекса взоры «инвесторов» должны были

обратиться на целлюлозно-бумажную промышленность. Крупные ЦБК являются

вполне интересными объектами для инвестиций. Правда, они обычно уже

кому-то принадлежат, но разве это является сегодня препятствием в

нашей стране. Несколько выемок документов, предъявление претензий по

результатам работы в 2001, 2002 и следующих годах - схема отработана и

будет использована еще неоднократно.

Средний оборот одного крупного российского ЦБК - 200–300 млн долл.

Есть, конечно, гиганты по российским понятиям. «Илим Палп», например,

который объединяет больше десяти предприятий ЦБК и имеет суммарный

годовой оборот около 1,3 млрд долл.

Но в нестабильной ситуации, нам кажется, ни одно предприятие не будет

задумываться ни о каких серьезных инвестициях, даже если оно в

состоянии их осилить при определенной финансовой поддержке (а

акционерами некоторых наших ЦБК являются серьезные игроки европейского

финансового рынка). Сегодня, видимо, проще заниматься, например,

перспективным рынком упаковки, котрый требует существенно меньших

инвестиций. Гофротара, бумажные мешки, пакеты... Если идти по аналогии

с нефтехимией - это тоже продукты глубокой переработки древесины.

Зачем российскому ЦБК придумывать новое производство, в которое

необходимо инвестировать полмиллиарда долларов, а то и больше.

Наши - не могут, а финны - не хотят. Вот такая и получается у нас

нереволюционная ситуация с мелованной бумагой.

ЧТО МЫ ПОТРЕБЛЯЕМ ЗАГРАНИЧНОГО

Вернемся к нашей обычной теме - объему импорта мелованных бумаг и

картонов в Россию. Еще раз заметим, что это один из самых близких к

истине показателей, по которому можно оценить объем производства

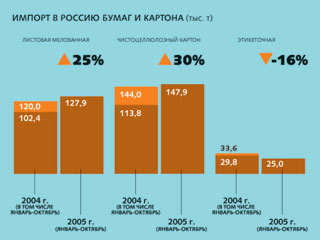

полиграфической продукции нашими типографиями. Общий объем импорта за

первые 10 месяцев 2005 г. вырос на более-менее разумные 25%. Очень

хорошо, нет необходимости искать какие-то объяснения, которые

требовались в 2004 г., когда по листовым мелованным бумагам по

таможенным данным рост составил целых 40%. Объем импорта

чистоцеллюлозного картона вырос на 30%. Можно предположить, что

продолжает расти производство сигаретных пачек в России. А вот импорт

макулатурного картона практически стабилизировался и соответствует

объемам 2004 г.

ОТКУДА ВЕСТИМО

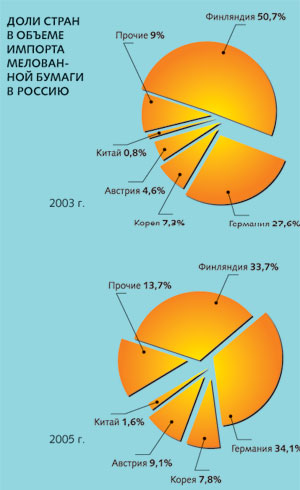

В связи со всеми финскими проблемами интересно обратить внимание на

распределение импорта мелованных бумаг по странам происхождения. За

три года очень существенно сократилась доля финских. Причина даже не в

том, что в 2005 г. случился локаут. В 2004 г. она тоже снизилась и

составила 42%. Объяснений несколько, но самое простое, которое нам

видится - идет глобализация и производителям бумаги необходимо

дозагружать свои европейские производства. Они есть, и недозагрузка у

них, оказывается, достаточно существенная.

Интересно то, что позиции

европейских производителей бумаги на нашем рынке вполне стабильны.

Бумагам из Юго-Восточной Азии принадлежит не очень существенная доля.

Все, конечно, может измениться, если кто-то всерьез займетсяя импортом

бумаги из Китая. Судя по всему, там на самом деле сегодня работают

самые современные бумагоделательные машины, и производственные

мощности, по нашим понятиям, просто огромные.

Может, надо просто наладить

поставки туда нашей целлюлозы откуда-нибудь из Братска. Нефть же в

Китай по железной дороге отгружается. И получится большой бартерный

бизнес. Может быть, даже выгодный для всех, включая российских

полиграфистов. Но наши производства целлюлозы в этих краях уже давно «условно

российские». Тут можно столкнуться с проблемой, аналогичной «российской» газетной

бумаге.

|

КИТАЙ

Про китайский рынок сегодня рассуждают все, он один из самых

больших в мире и развивался в последние годы очень высокими

темпами. Не такими, конечно, как наш, но тем не менее. Надо,

видимо, напомнить, что бумагу придумали именно китайцы. Прошло две

тысячи лет, и теперь крупнейшие производители бумаги построили в

Китае свои фабрики. Один из самых больших проектов реализовала,

видимо, компания UPM. Это самое современное производство мощностью

800 тыс. т бумаги в год. Две бумагоделательные машины делают

офисные и листовые мелованные бумаги. Stora Enso также имеет там

свое производство, но оно существенно меньше по мощности - 210

тыс. т в год листовой мелованной бумаги. Но если финские источники

не ошибаются на порядок, то суммарный объем в 1 млн т, которого с

лихвой хватило бы на Россию, - всего лишь 2,5% китайского рынка

бумаги. Интересно, что целлюлозу для производства в Китае

«финской» бумаги делают из эвкалиптов в Южной Америке, а совсем не

у нас. |

ЕВРОПЕЙСКИЕ ПРОБЛЕМЫ

На самом деле, мировой рынок бумаги находится сегодня совсем не в

лучшем состоянии. Потребление растет не так существенно, как хотелось

бы. Производители вынуждены останавливать бумагоделательные машины и

даже закрывать целые фабрики. И в Европе, и в Северной Америке.

Несколько лет после 2001 г. все выжидали, но потом стало ясно, что

деваться некуда, рынок Восточной Европы не сможет развиться до такого

состояния, чтобы избыточные мощности оказались бы востребованными.

Надо сказать, что далеко не все бумажные фабрики крупнейших

производителей в Европе оборудованы самыми современными

бумагоделательными машинами, есть достаточно древние. В условиях

ужесточившейся конкуренции они, видимо, будут закрываться первыми.

Похожие процессы произошли и происходят у производителей других

материалов. Достаточно вспомнить об офсетных пластинах и печатных

красках.

А в процессе сокращения

мощностей кто же будет задумываться о существенных инвестициях в

производство на российскийском рынке? Вообще, судя по тону

пресс-релизов и годовых отчетов финских производителей бумаги, можно

сказать, что они весьма осторожны. Что касается мелованной бумаги, то

транспортировка ее из Финляндии стоит не так дорого, из других

европейских стран - дороже, но сложившаяся ситуация, видимио,

устраивает всех.

А МОЖЕТ ЛИ ЧТО-ТО ИЗМЕНИТЬСЯ?

Теперь мы уже не про отечественное производство мелованной бумаги.

Нормальную типографию волнует в конце концов цена качественной бумаги

вне зависимости от того, где она сделана. Какие есть пути снижения

цены? Лоббирование отмены пошлин на импорт бумаги - видимо, самый

логичный путь. Правда, есть сомнения в том, что это удастся сделать.

Еще несколько лет назад мы много рассуждали в ГАРТе о сером импорте и

небольших поставщиках бумаги, возвратных фурах и прочих факторах

возможного снижения цены на импортную бумагу. С тех пор, конечно,

многое изменилось, но мы сейчас о другом. Ключевые слова - «серые

импортеры покупают стоки у европейских оптовиков». Я не собираюсь

предложить типографиям идею скинуться и создавать на каждые три–четыре

предприятия своего серого импортера бумаги. Времена уже прошли, и из

этого ничего не получится. А если сам «Крупный европейский оптовик»

придет в Россию и начнет торговать здесь бумагой?

КРУПНЕЙШИЕ ЕВРОПЕЙСКИЕ

БУМАЖНЫЕ ОПТОВИКИ

Сразу необходимо отметить, что

мы не знаем, на складах каких оптовиков серые импортеры покупали в те

времена бумагу, поэтому упоминания конкретных фирм связаны только с их

рейтингом, взятым из Интернета.

Мы задались вопросом о том, как организована система продаж бумаги в

Европе, и получили очень интересные результаты поиска. Честно говоря,

они оказались для нас неожиданными. На самом деле, мы многократно

задавали вопросы руководителям крупных российских бумажных оптовиков.

Почему их число не увеличивается, на фоне того, что количество

поставщиков других расходных материалов растет? Когда идут разговоры о

«виртуальных» оптовиках, это одно. Но обратите внимание, после

многочисленных слияний и объединений последних лет, оказывается, не

просто крупные, а крупнейшие европейские оптовики на нашем рынке уже

присутствуют. Map-paper (сбытовое подразделение M-real) и EuroPapier -

в явном виде. Партнеров имеют Antalis и IGEPA. Остались два самых

крупных европейских бумажных оптовика, которые пока в России бизнес не

ведут (по крайней мере, судя по их годовым отчетам). Австралийский

Paperlynx, входивший в состав группы Amkor, одного из ведущих мировых

производителей упаковки, и SZ/Papyrus, подразделение сбыта крупнейшего

производителя бумаги - Stora Enso.

Если насчет Stora Enso можно не беспокоиться, эту компанию вполне

устраивает текущая ситуация на российском рынке, то у Paperlynx могут

быть свои мысли на этот счет. Что еще интересно, в Европе оптовики

продают только половину общего объема потребляемой бумаги. У нас, по

некоторым оценкам, доля оптовиков приближается к 80%. Посмотрим, вдруг

появится новый игрок на рынке...

Вот такие у нас бумажные дела. На самом деле, все изменения на мировом

рынке не могут не коснуться России, и мы это скоро почувствуем. Видимо,

период стабильности и высокого роста нашего рынка закончился. Да и не

мог он продолжаться вечно, это противоречило бы законам природы.

Экономической природы.